Какие крупные компании выйдут на IPO в 2020

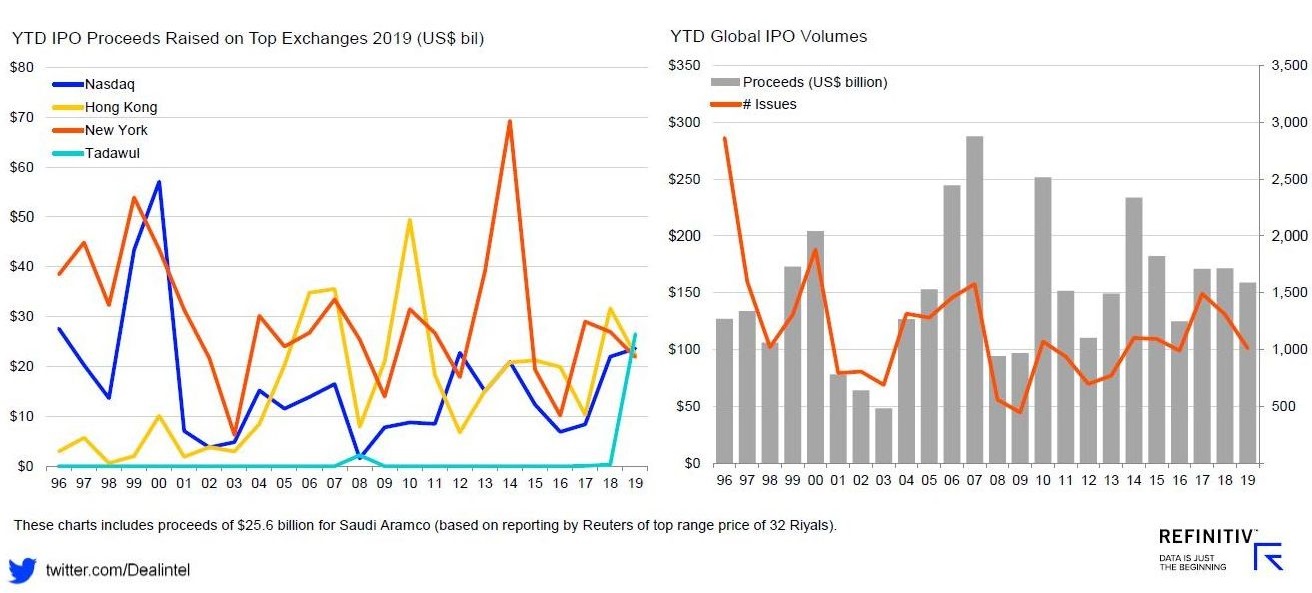

В 2019 г. прошло самое крупное первичное размещение акций в мире. Государственная нефтяная компания Saudi Aramco из Саудовской Аравии стала публичной. Сумма IPO на местной бирже Tadawul составила $25,6 млрд (+$3,8 млрд доп. опцион). Оценка составила $1,7 трлн, это самая дорогая компания в мире. На втором месте — Apple ($1,2 трлн).

IPO Saudi Aramco вывело биржу Tadawul в лидеры по объему размещений в 2019 г. Позади остались Нью-Йоркская и Гонконгская биржи, а также Nasdaq. При этом, несмотря на столь значительное IPO, общий объем сделок в текущем году несущественно отличается от значений 2017–2018 гг.

По данным Renaissance Capital, на американском рынке было проведено 157 IPO на сумму $46,3 млрд. Крупнейшим стало размещение акций Uber ($8,1 млрд). Крупное, но менее освещаемое в СМИ — IPO Slack, разработчика приложения для обмена сообщениями ($7,4 млрд).

В России IPO не проходило с 2017 г. Последней была компания Globaltruck, занимающаяся грузоперевозками. Тогда же разместились Обувь России и Детский мир. На текущий момент только акции Детского мира превышают цену IPO: 94 против 90 руб.

Рассмотрим самые крупные зарубежные и российские компании, которые могут разместить акции в 2020 г. Также учтем компании с хорошей перспективой для выхода на IPO в ближайшие годы.

Иностранные компании

Ant Financial

Дочерняя компания группы Alibaba оценивается в $150 млрд. Об этом говорят источники Reuters, близкие к ситуации. Компания является самой дорогой в финтех области. Компания оказывает финансовые услуги в Китае через сервис Alipay. Клиентская база составляет около 1,3 млрд человек. Президент компании Дуглас Феагин в интервью CNBC заявлял: «У нас нет расписания для IPO». Тем не менее вопрос размещения бумаг рассматривается.

Airbnb

Онлайн-сервис бронирования недвижимости Airbnb в письме объявил о планах стать публичным в 2020 г. По данным PitchBook, последняя оценка Airbnb частными инвесторами составила $31 млрд. Сама компания пока не объявила каких-либо подробностей IPO.

Gitlab

IT-компания обозначила точную дату IPO — 18 ноября 2020 г. В процессе подготовки к размещению компанию оценили в $2,75 млрд. В 2015 г. в GitLab работало меньше 10 человек, а сегодня насчитывает более 800 членов команды из 55 стран мира. По ожиданиям компании, рынок инструментов DevOps должен утроится к 2023 г. Gitlab тесно связана с этим рынком и видит возможность привлечения средств через IPO.

Oman Oil Company

Государственная нефтяная компания хочет стать публичной вслед за Saudi Aramco. Министр нефти Омана Мухаммед аль-Румхи заявил, что компания планирует разместить 20–25% акций к концу 2020 г., пишет Reuters. Это вторая государственная нефтяная компания в Персидском заливе, которая решила стать публичной.

Didi Chuxing

Международная транспортная компания, обслуживающая через приложение 550 млн пользователей услугами такси и другими транспортными решениями. Стоимость компании оценивали в $56 млрд. Didi планировала стать публичной в 2019 г., но приостановила процедуру.

Droom

Компания считается крупнейшей на Индийском рынке интернет-продаж подержанных автомобилей. Основатель Сандип Аггарвал (Sandeep Aggarwal) сказал, что выйдет на IPO на NASDAQ в 2021 г. Это планируется сделать через свой холдинг, а также рассмотреть IPO на Гонконгской бирже после размещения на NASDAQ.

Neptune Energy

Частная нефтяная компания, основанная в Великобритании. Активы расположены по всему миру: Германия, Северная Африка, Норвегия, Нидерландах и других странах. По словам финансового директора Арманда Люменса, компания планирует выйти на IPO в апреле 2020 г. Источники Reuters говорят, что аналитики оценивают компанию в $4 млрд.

TowerCo

Британский оператор сотовой связи Vodafone планирует разместить акции своей структуры TowerCo — крупнейший актив с 61,7 тыс. телекоммуникационных вышек. В июле 2019 г. головная компания заявила, что в течение 18 месяцев монетизирует актив. IPO рассматривается как один из способов.

Palantir Technologies

IT-компания разрабатывает программное обеспечение для работы с большими массивами данных (Big Data). Компания имеет контракты с правительством США, а рынок данных растет. IPO Palantir планировалось в 2019 г., но, возможно, неудачный опыт Uber и Lyft изменил планы. Размещение отложили до 2020 г.

Российские компании

Сибур

Глава нефтехимической компании Дмитрий Кононов в июне 2019 г. говорил, что планирует провести IPO не ранее 2020 г. Ключевой предпосылкой размещения акций является запуск Запсибнефтехима — гигантского проекта в Западной Сибири. По словам главы строительство закончено, а завод будет запущен в текущем 2019 г. В этой связи можно ожидать выход на IPO уже в 2020 г. По данным источников РБК, предварительная оценка компании составила $18–26 млрд.

Яндекс.Такси

В конце октября агентство Bloomberg со ссылкой на источники заявило, что обсуждает с банками Goldman Sachs и Morgan Stanley организацию первичного размещения акций. В пресс-службе Яндекс.Такси поясняли, что «рассматривают возможность IPO и работают с разными банками по различным вопросам».

Согласно источникам Reuters, размещение акций может произойти в I полугодии 2020 г. Потенциальной площадкой для IPO выступают как Московская биржа, так и американская биржа.

Итоговый объем сделки зависит от состава активов, которые будут включены в компанию, так как не все подходят для IPO. Также рассматривается широкий диапазон оценок компании. Поэтому итоговый объем размещения находится в интервале от $5 до $8 млрд.

Победа

Дочерняя авиакомпания Аэрофлота планирует разместить на бирже 25% своего капитала. Об этом рассказывал Интерфаксу генеральный директор группы Аэрофлот Виталий Савельев. По его словам, Победа сейчас оценивается в интервале от $800 млн до $1 млрд.

Также Савельев отметил: «Я не могу вам говорить раньше времени о возможных сроках продажи, это решение принимает совет директоров Аэрофлота, но этот вопрос мы прорабатываем. Мы работаем с начала года с некоторыми отечественными банками на этот предмет. Если это будет интересно — почему бы нет?». Можно говорить о высоких шансах выхода на биржу до конца 2020 г.

Ozon

Онлайн-ритейлер может выйти на IPO в 2020-2021 гг. СМИ этом рассказал Владимир Евтушенков, основной владелец Ozon и глава АФК Система.

«Это может быть и в следующем году, во второй половине года, а может быть через год. Есть целый ряд факторов, нужно нарастить мышцы», — заявлял господин Евтушенков.

По его словам, в качестве площадки для IPO выбор стоит между Московской и Лондонской фондовой биржей (LSE).

ВкусВилл

Основатель продуктового ритейлера Андрей Кривенков рассматривает IPO на американской NASDAQ или Московской бирже. Об этом глава компании заявил в интервью Reuters. Согласно источникам издания, IPO может пройти в начале 2021 г.

ВкусВилл принадлежит порядка 1 тыс. магазинов в Москве, Санкт-Петербурге и регионах РФ. Компания открывает в среднем 2 магазина в день, а ожидаемый рост выручки за 2019 г. — 60%.

Goldman Group

Это агрохолдинг, который также занимается поставкой нефтепродуктов. Коммерсант писал, что группа планирует провести IPO в начале 2020 г., разместив 20% акционерного капитала. Goldman Group хочет привлечь от 2 до 5 млрд руб., оценив группу в 10–25 млрд руб.

Проекты Сбербанка

Компания видит хорошую перспективу для IPO компаний из ее экосистемы. Среди них Яндекс.Маркет, Яндекс.Деньги, Сбермаркет, Рамблер, а также Ситимобил, Delivery Club и кинотеатры Okko, VisionLabs, Rambler. По словам первого зампреда правления банка Льва Хасиса, компании имеют хороший потенциал для выхода на IPO в перспективе 3–5 лет.

«Мы, безусловно, предполагаем, что часть компаний экосистемы имеет существенный потенциал, в том числе и для публичных размещений. Что очень важно, мы понимаем, что есть некоторые ограничения у Сбербанка с точки зрения вывода на рынок компаний, в которых он является акционером больше, чем на 50%, в связи с геополитическими историями, санкционными режимами», — цитирует его заявление на Дне аналитика банка агентство ПРАЙМ.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  |

Тинькофф Инвестиции | 57% | ||

| 2 |  |

Открытие Брокер | 56% | ||

| 3 |  |

Октан-Брокер | 55% | ||

| 4 |  |

ВТБ | 54% | ||

| 5 |  |

Риком-Траст | 47% | ||

| 6 |  |

КапиталЪ | 46% | ||

| 7 |  |

Русс-Инвест | 46% | ||

| 8 |  |

АЛОР БРОКЕР | 45% | ||

| 9 |  |

КИТ Финанс | 44% | ||

| 10 |  |

АТОН | 43% |

Отзывы о Брокерах

AliL 12 авг 2025 NPBFX

Qusmbar 5 авг 2025 AMarkets

Onista 2 авг 2025 AMarkets

Denis 29 июл 2025 FreshForex

Yuriy Elizarov 26 июл 2025 NPBFX

Beyton 25 июл 2025 AMarkets

Вячеслав 14 июл 2025 NPBFX