Индекс стабильности дивидендов. Как считается и чем полезен

Дивиденд служит неотъемлемой частью оценки инвестиционной привлекательности акций. Акции компаний, осуществляющих на регулярной основе выплату части прибыли своим акционерам, характеризуются повышенной устойчивостью курсовой стоимости. Более того, ожидания роста будущих доходов от владения акциями способны сдерживать инвесторов от продажи бумаг, тем самым снижая волатильность инструмента.

Эмитенты с длительной дивидендной историей и со стабильным темпом роста выплат относятся к «дивидендным аристократам». И на отечественном фондовом рынке можно найти такие примеры.

В условиях «коронакризиса» негативное влияние заградительных барьеров приводит к закономерному снижению ожидаемого дохода акционера. Компании, столкнувшиеся с ухудшением операционных показателей, но демонстрировавшие ранее стабильную дивидендную политику, способны одними из первых вернуться к практике высоких выплат.

Одним из показателей, позволяющим оценить привлекательность акций с точки зрения устойчивости дивидендных выплат, служит «индекс стабильности дивидендов» DSI (Dividend Stability Index) от УК "ДОХОДЪ".

DSI= (C+U)/14

Индекс рассчитывается на основе исторических данных как разница количества периодов из числа последних семи лет, когда выплачивались дивиденды (С), и количества лет подряд, когда дивидендные платежи были не ниже предыдущих выплат (U). В знаменателе — константа, число 14 (2 раза по 7 лет).

Также по отдельности можно рассчитывать «индекс стабильности выплат» (С/7) и «индекс стабильного роста дивидендов» (U/7). Нас же интересует агрегированный показатель, учитывающий постоянство дивидендов и ритмичность их увеличения.

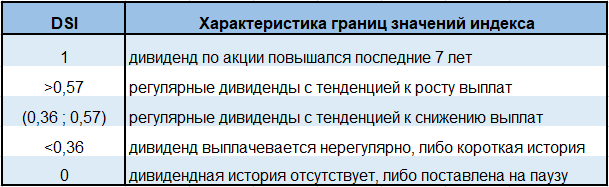

Характеристика границ допустимых значений индикатора DSI представлена в таблице:

В качестве базы оценки выбраны российские компании индекса МосБиржи. Проведен анализ дивидендных выплат по акциям за последние 7 лет и определен перечень эмитентов, которых можно отнести к «дивидендным аристократам» отечественного фондового рынка.

Коэффициенты DSI акций в соответствии с актуальным составом и структурой индекса МосБиржи, по состоянию на 14 июля 2020 г., представлены в таблице:

При составлении таблицы использованы статданные УК "ДОХОДЪ".

Средний показатель дивидендной доходности бумаг из индекса МосБиржи составляет 6,7%. Условный индекс стабильности дивидендов МосБиржи — 0,55. Это означает, что выплата дивидендов по акциям, входящих в индекс, как правило, осуществляется на регулярной основе, однако непостоянство выплат рядом компаний снижает общую дивидендную устойчивость.

Следует учитывать и влияние DSI=0: исключая компании без дивидендов, среднее значение DSI для индекса МосБиржи в 2019 г. все еще будет характеризоваться устойчивостью. Однако, судя по динамике финансовых показателей большинства компаний индекса МосБиржи, по итогам 2020 г. DSI, скорее всего, примет значение ниже 0,57.

Пока же 58% компаний из индекса МосБиржи обладают коэффициентом DSI, превышающим 0,57. Явными лидерами по стабильности дивидендных выплат на протяжении последних 7 лет стали акции МТС, НОВАТЭК, НЛМК, ЛСР. Максимальное значение показателя DSI=1 говорит о ритмичном из года в год повышении дивидендов. В группу компаний со стабильной дивидендной историей попадают и акции Газпрома, Лукойла: индекс DSI по нефтегазовым гигантам составил 0,93. Таким образом, данных эмитентов по праву можно назвать российскими «дивидендными аристократами». Впрочем, по результатам 2020 г. размер выплат у отдельных компаний может быть понижен.

Акции TCS Group, ритейлера X5 Retail Group, девелопера ПИК и Аэрофлота не обладают, по разным причинам, высоким показателем DSI. Либо данные компании не осуществляют выплату дивидендов на регулярной основе, либо история выплат акционерам только началась.

Наконец, в список компаний с нулевым параметром DSI попали бумаги РУСАЛа, МКБ, Яндекса. По ним дивиденды не платились. В частности, для Яндекса, как компании роста, реинвестирование прибыли пока предпочтительней распределения дохода акционерам.

В разгар дивидендного сезона отдельно можно отметить компании, оказывающие существенное влияние на динамику индекса МосБиржи, благодаря дивидендным гэпам после отсечки. Акции Лукойла, Газпрома, Сбербанка, ГМК Норникеля, в меньшей степени — Татнефти-ао и Роснефти, с учетом текущей дивидендной доходности, способны приводить к временному падению бенчмарка в диапазоне 1,2–0,3%, что мы и наблюдаем в июле.

Резюме

Стабильность дивидендных выплат хотя и строится на основе исторических данных, однако позволяет оценить стремление и возможности корпораций по повышению вознаграждения акционерам и капитализации бизнеса.

Высокие одноразовые дивиденды в прошлом не гарантируют получения аналогичного дохода в будущем. Важна ритмичность выплаты дивидендов. Темп роста дивидендов отражает эффективность деятельности компании.

Эмитенты, столкнувшиеся с кризисными явлениями, но до этого придерживающиеся стабильной дивидендной политики, по окончании сложного периода с большой долей вероятности постараются вернуться к высокой мотивации акционеров.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  |

Тинькофф Инвестиции | 57% | ||

| 2 |  |

Открытие Брокер | 56% | ||

| 3 |  |

Октан-Брокер | 55% | ||

| 4 |  |

ВТБ | 54% | ||

| 5 |  |

Риком-Траст | 47% | ||

| 6 |  |

КапиталЪ | 46% | ||

| 7 |  |

Русс-Инвест | 46% | ||

| 8 |  |

АЛОР БРОКЕР | 45% | ||

| 9 |  |

КИТ Финанс | 44% | ||

| 10 |  |

АТОН | 43% |

Отзывы о Брокерах

AliL 12 авг 2025 NPBFX

Qusmbar 5 авг 2025 AMarkets

Onista 2 авг 2025 AMarkets

Denis 29 июл 2025 FreshForex

Yuriy Elizarov 26 июл 2025 NPBFX

Beyton 25 июл 2025 AMarkets

Вячеслав 14 июл 2025 NPBFX