Безопасен ли cash?

Инвесторы часто задаются вопросом, насколько безопасен cash (или депозиты) для сохранения благосостояния. На наш взгляд, для этого лучше подходят качественные диверсифицированные инвестиции.

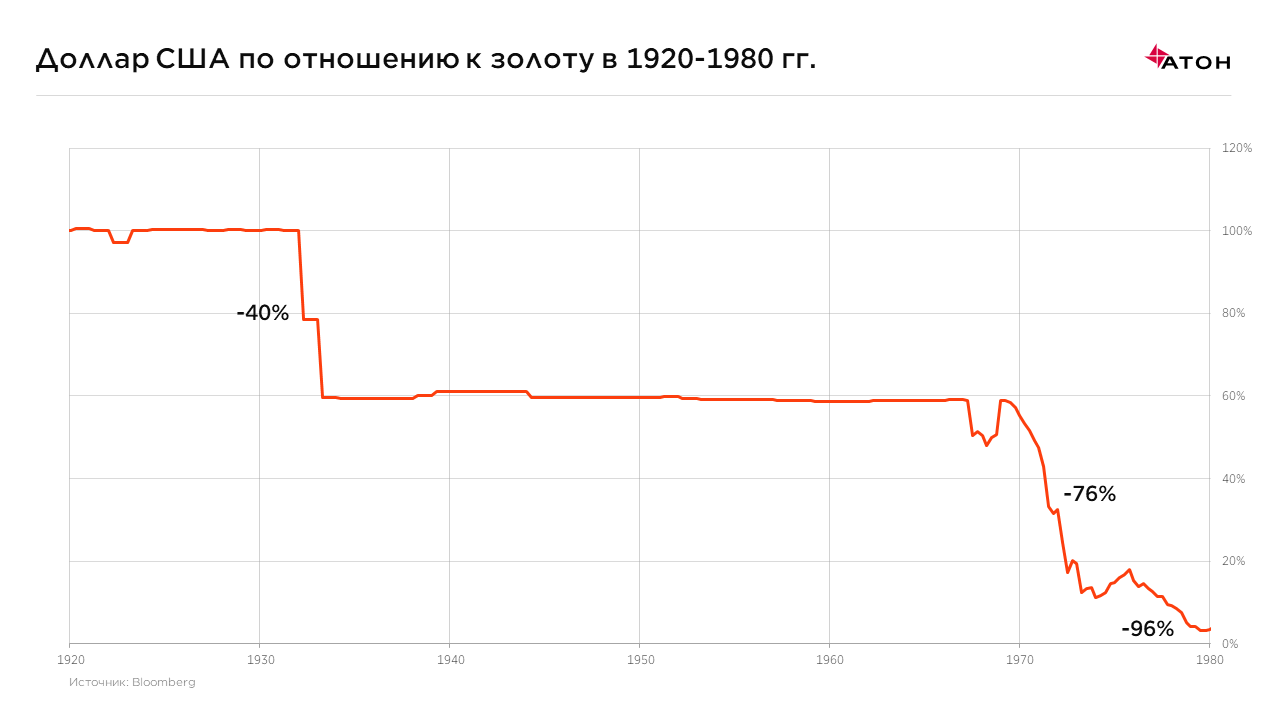

Последние 100 лет показывают, что даже самые популярные и устойчивые валюты преподносят неприятные сюрпризы. Например, доллар США девальвировался дважды: в 1933 году доллар по отношению к золоту упал с 25,8 до 15,238 (при одновременном запрете на владение золотом); а в 1971 году к началу драматического падения доллара относительно золота привел отказ от Бреттон-Вудской системы.

Безусловно, большинство из нас прошли лишь через кризисы 2008 и 1998 годов, в которых позиционирование в cash было оправдано. Однако не стоит пренебрегать более долгосрочными процессами.

Особенно, если учитывать разницу между кризисным падением качественных инструментов и обесценением валюты. Первое можно переждать и, скорее всего, вернуть покупательную способность своего капитала. Во втором случае потеря покупательной способности обычно происходит безвозвратно.

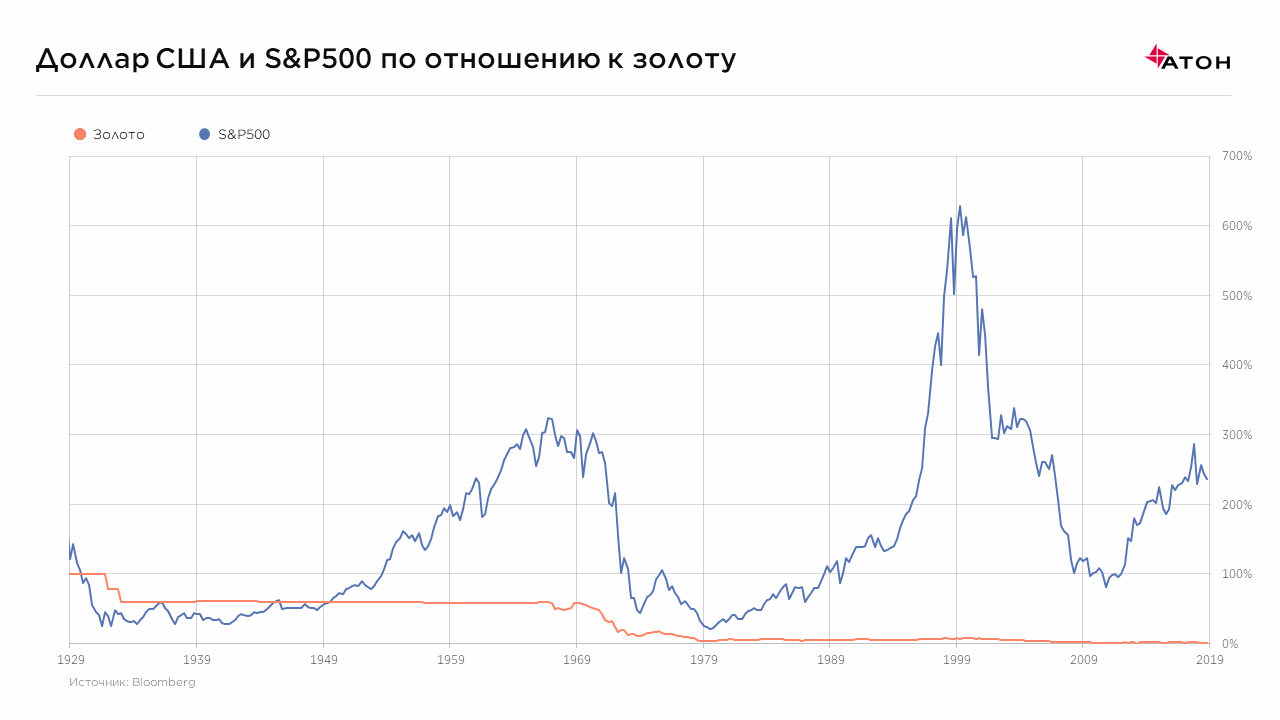

Из графика видно, что покупательная способность доллара, выраженная в золоте, за последние 100 лет разрушена. При этом покупательная способность диверсифицированного портфеля акций сильно колеблется, но в среднем растет.

Крупные профессиональные инвесторы прекрасно осознают эти риски и отражают их в портфелях. Основные позиции занимают активы, в которых есть возможность минимизировать риск обесценения валют: акции, недвижимость и хедж-фонды. Облигации занимают небольшую долю. В качестве примера можно привести структуру портфелей Нобелевского фонда и эндаумента Гарварда, где доля облигаций равна лишь 18% и 8% соответственно. Они имеют долгосрочный горизонт инвестирования и риск обесценения валют для них важен.

История показывает, что риск девальвации реализуется неожиданно и на большую величину. Падение качественных активов обычно носит временный характер, а обесценение валют происходит навсегда.

Сейчас можно выделить две угрозы для основных резервных валют: снижение покупательной способности из-за печатания денег и рост влияния Китая и его валюты в ближайшем будущем.

Риск печатания валют

О предпосылках реализации риска того, что мировые центральные банки включат печатный станок, активно высказывается один из авторитетных управляющих Рэй Далио. В своих публикациях Paradigm shifts и The World Has Gone Mad and the System Is Broken он говорит о проблемах глобальной финансовой системы и последующей смене инвестиционной парадигмы.

В первой статье Paradigm shifts он пишет об инерции инвесторов и привыкания к текущим тенденциям рынков за 10 лет и более. Смена реалий не отражается в изменении инвестиционного подхода, что приводит к перегибам и последующей смене инвестиционной парадигмы. На мой взгляд, очевидными перегибами уже можно считать огромный объем облигаций, которые торгуются с отрицательной доходностью ($12-17 трлн), и рост бюджетного дефицита США до уровня $1 трлн.

Рей Далио пишет о серьезных предпосылках к началу увеличения денежной массы основных резервных валют. Полный текст доступен по ссылкам. Я бы выделил следующие тезисы:

- Деньги не стимулируют экономический рост и не разгоняют инфляцию, т.к. получающие их инвесторы предпочитают их инвестировать, а не тратить. В результате перспективы дохода по качественным активам снизились.

- Снижение будущего дохода осложнит выполнение будущих обязательств по пенсиям и здравоохранению, также бюджетный дефицит будет расти дальше.

- Из трех вариантов решения проблемы: повышения налогов, сокращения обязательств, печать денег, последний не несет рисков открытых конфликтов в обществе. Он более комфортен в реализации, т.к. не имеет формальных ограничений.

- Единственный минус третьего решения – риск снижения резервной функции основных валют: доллар, евро, иена.

Рост влияния Китая

Вторую угрозу, на мой взгляд, представляет стремительный рост влияния Китая в мировой экономике за последние 25 лет. Рано или поздно увеличится востребованность юаня в резервах и торговых операциях, с соответствующим снижением спроса на доллар, евро и иену.

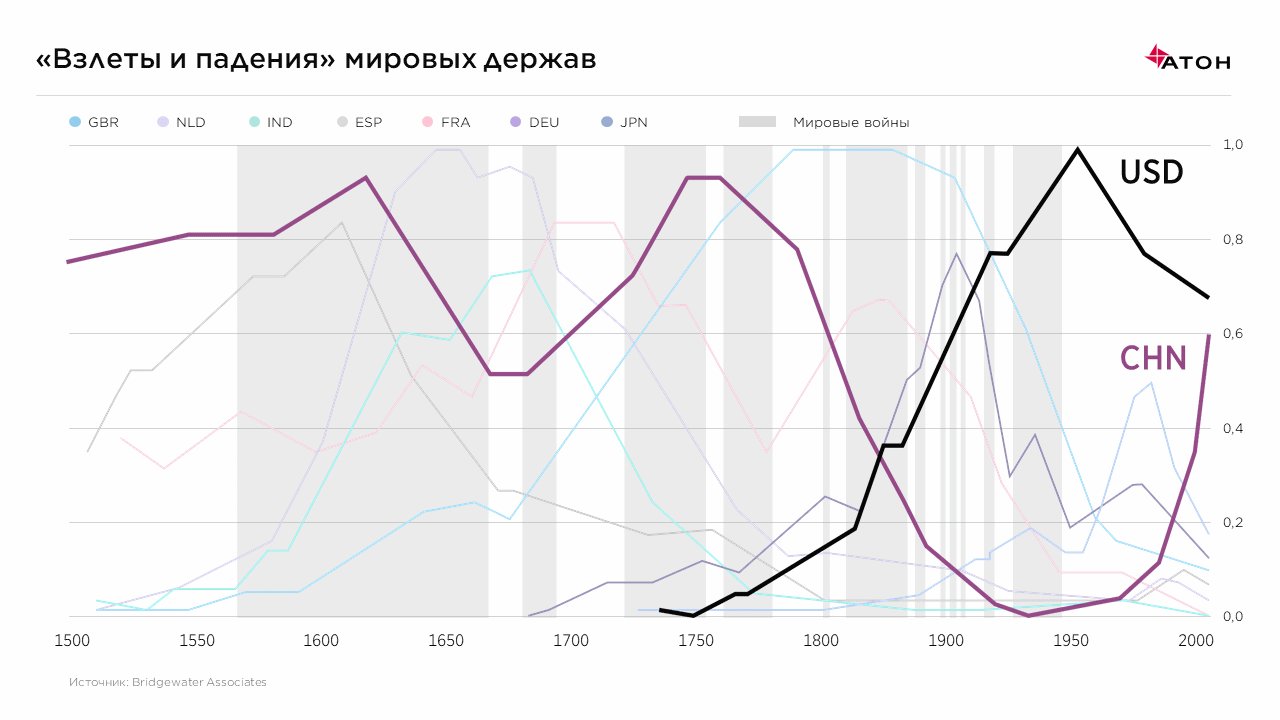

Интересный материал на эту тему был подготовлен также командой Рея Далио для интервью Impact of China’s growth on the world economy. Они проанализировали «взлеты и падения» влиятельнейших мировых держав за период с 1500 года по наше время:

Из рисунка видно, что рост влияния Китая происходит стремительно. До 1850 года Китай также был влиятельным государством. Возможно эта «историческая память» и объясняет скорость текущего роста влияния.

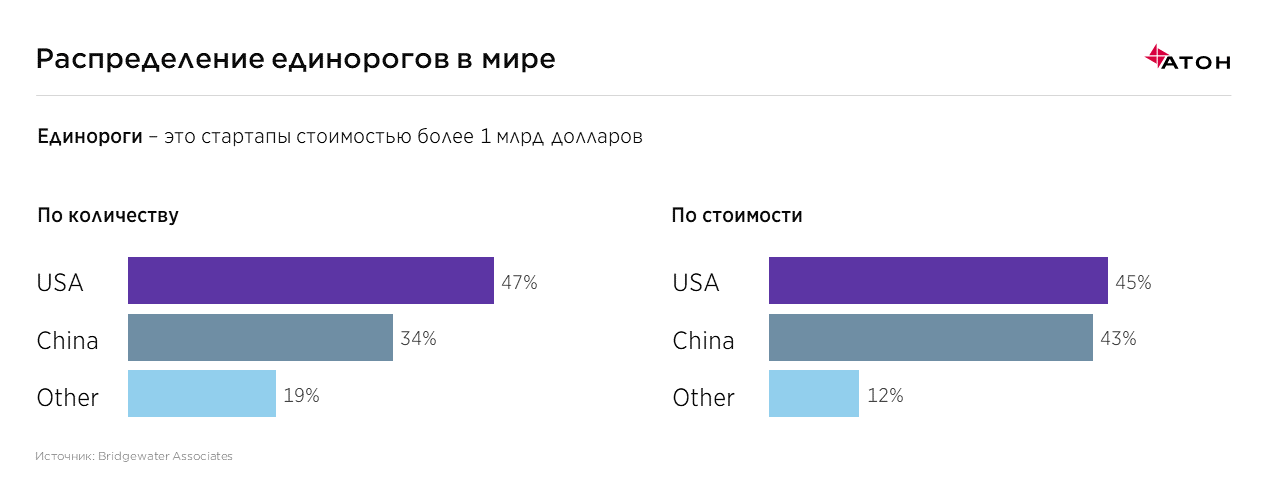

Сейчас Китай стал не только всемирной фабрикой, но и приблизился к лидерству в инновациях. Общая капитализация успешных стартапов, преодолевших капитализацию в $1 млрд, почти сравнялась с аналогичной цифрой по США.

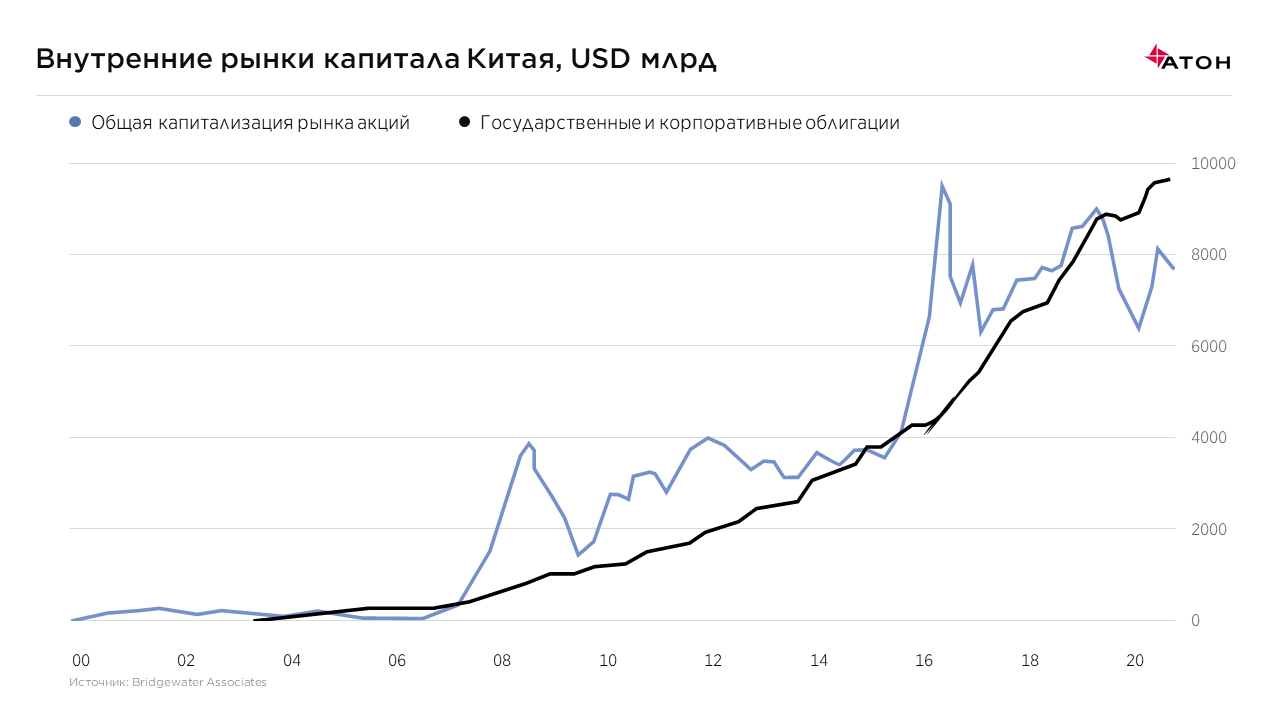

Финансовые рынки Китая демонстрируют серьезный рост капитализации.

Капитализация домашних рынков акций и облигаций Китая выросла до $8 и $10 трлн. Рано или поздно рыночные инвестиции в юанях также станут нормой и поддержат юань.

Вывод

Cash не является безопасным активом для долгосрочного размещения благосостояния. Мы считаем правильным размещать капитал в диверсифицированных качественных инвестиционных решениях. Ведь потери покупательной способности cash могут носить невосполнимый характер, а в качественных инвестициях она может восстанавливаться. Это экспозиция на акции крупнейших компаний (как в прямом, так и структурированном виде), хедж-фонды и недвижимость.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  |

Тинькофф Инвестиции | 57% | ||

| 2 |  |

Открытие Брокер | 56% | ||

| 3 |  |

Октан-Брокер | 55% | ||

| 4 |  |

ВТБ | 54% | ||

| 5 |  |

Риком-Траст | 47% | ||

| 6 |  |

КапиталЪ | 46% | ||

| 7 |  |

Русс-Инвест | 46% | ||

| 8 |  |

АЛОР БРОКЕР | 45% | ||

| 9 |  |

КИТ Финанс | 44% | ||

| 10 |  |

АТОН | 43% |

Отзывы о Брокерах

AliL 12 авг 2025 NPBFX

Qusmbar 5 авг 2025 AMarkets

Onista 2 авг 2025 AMarkets

Denis 29 июл 2025 FreshForex

Yuriy Elizarov 26 июл 2025 NPBFX

Beyton 25 июл 2025 AMarkets

Вячеслав 14 июл 2025 NPBFX