Как сформировать инвестиционный портфель

15 июля 2022 БКС Мир инвестицийЧтобы собрать крепкий инвестиционный портфель, необходимо проанализировать ситуацию на рынке, выбрать подходящие инструменты и решить, насколько часто вы будете проводить ребалансировку. Расскажем, как грамотно подойти к этой задаче.

Шаг 1. Проанализируйте свои цели и ограничения

Инвестор должен четко понимать свои ожидания и возможности. Речь может идти как о значительном приумножении капитала, так и о его сохранении. Даже крайне амбициозная цель должна быть реалистичной. Также надо осознавать, что обычно, чем больше риск, тем выше доходность.

На какие факторы стоит ориентироваться при формировании портфеля:

- Временной горизонт. Ключевой параметр, с которым должен определиться инвестор. Чем горизонт дальше, тем доходность инвестиций с течением времени будет выше — сработает эффект сложного процента. То есть, каждый год к вложениям прибавляется сумма, накопленная с учетом процентной ставки. Однако если вы выходите на рынок на короткий срок, то из-за высокой волатильности и возможных неудачных точек входа ваши риски увеличиваются.

- Ликвидность — это возможность быстро и выгодно продать ценные бумаги по цене, которая будет близка к рыночной. В вашем портфеле всегда должны присутствовать ликвидные активы, которые можно реализовать в непредвиденной ситуации, чтобы получить доход. Сколько их должно быть — решать только вам.

- Налоговый аспект. Открывая ИИС, вы можете ежегодно получать налоговый вычет. Однако счет нужно держать открытым не менее трех лет, иначе деньги придется вернуть. Кроме того, для владельцев инвестиционных счетов существует так называемая «трехлетняя льгота» — когда при владении ценными бумагами более трех лет можно не платить НДФЛ с прибыли по ним.

- Уникальные факторы. Если у вас есть убеждения, что в определенный бизнес инвестировать нельзя, или же вы готовы зарабатывать, например, на табачных компаниях — это будет влиять на состав вашего портфеля.

Шаг 2. Выбор подходящих инструментов

Инвестиционный портфель — это набор акций, облигаций, ПИФы и индексные биржевые фонды (ETF), вклады, валюта, драгоценные металлы и другие финансовые инструменты. Они различаются не только по фундаментальным характеристикам, но и по степени риска. Как правило, чем больше доходность у инструмента, тем большие риски с ним связаны. Наименее рисковыми считаются инструменты, близкие к «кэшу» (краткосрочные гособлигации), наиболее рисковыми — акции молодых предприятий, а также фьючерсы.

Новичку нужно прислушиваться к советам профессиональных аналитиков, а также самостоятельно изучать основы инвестирования. В любом случае, если вы хотите приступить к формированию собственного портфеля, помните несколько основных моментов:

- для начала стоит вкладываться в наиболее понятные вам виды бизнеса и инструменты

- если вы хотите вложить средства в отдельную отрасль, сфокусируйтесь на ее лидерах

- инвестируя в аутсайдеров, стоит разобраться в причинах их падения, оценить будущие катализаторы роста

- отдавайте предпочтение ликвидным инструментам — таким, которые вы сможете выгодно продать в любой момент

- не добавляйте в свой портфель рисковые финансовые инструменты (опционы, депозиты, фьючерсы), если вы не до конца уверены в своих инвестиционных навыках

Шаг 3. Распределение вложений в рамках портфеля

Пассивные и активные инвестиции

Как правило, под пассивным подходом к инвестированию подразумевается следование за широким рынком. Идея проста — в долгосрочном периоде получить доходность намного выше ключевых бенчмарков (например, ключевых фондовых индексов) затруднительно. Поэтому для получения доходности бумаги ETF или ПИФов необходимо покупать и удерживать долгое время.

Exchange Trade Funds (ETF) — биржевые фонды, которые инвестируют в определенные активы или их группы. По сути, они владеют базовыми активами (акциями, облигациями, сырьевыми фьючерсами, иностранной валютой и т. д.) и выпускают на них акции. По мере изменения стоимости активов, изменяется и цена ETF.

Активное инвестирование, напротив, подразумевает подбор отдельных финансовых инструментов для портфеля. Ребалансировка — открытие или закрытие позиций — происходит гораздо чаще. Возможно открытие шортов. С точки зрения комиссий это более затратное мероприятие. К тому же активное инвестирование требует больше времени. Однако при грамотном подходе доходы могут быть выше. Отметим, что активное инвестирование — это не обязательно спекуляции, вложения могут быть долгосрочными.

Вполне допустим и комбинированный подход: инвестирование части средств в некое подобие биржевого индекса, а другой части — в отдельные наиболее перспективные бумаги.

Диверсификация vs концентрация

Диверсификация подразумевает возможность управления рисками. Возможны два подхода:

- Узкий - распределение средств между активами из одной товарной группы, одного рынка или отрасли.

- Широкий - распределение среди различных классов активов, относящихся к разным рынкам или странам.

В идеале активы в портфеле должны слабо или отрицательно коррелировать между собой. То есть, нельзя, чтобы все ценные бумаги были из одной отрасли, поскольку они будут вести себя одинаково — вместе расти или падать. Чтобы такого не происходило, оптимальна широкая диверсификация. При формировании портфеля имеет смысл ограничиться примерно 5–15 компаниями из разных секторов. Самый простой способ — поделить вложения на равные части.

Более распространенный проверенный подход — большую часть имеющихся активов разместить в ликвидных компаниях, а небольшой остаток отправить в высокорисковые акции. Так вы можете быть уверены в стабильности своего портфеля, даже если торговля с рисковыми финансовыми инструментами пойдет не по плану. А разбавив портфель облигациями и зарубежными бумагами, можно получить достаточно сбалансированный набор.

По уровню риска выделяют три основных типа портфеля

Консервативный — наименее рискованный. Он состоит в основном из акций крупных, хорошо известных компаний (голубых фишек), зачастую богатых на дивиденды, а также облигаций с высокими рейтингами. Состав портфеля остается стабильным в течение длительного периода, реже поддается пересмотру. Такой тип портфеля направлен в первую очередь на сохранение капитала, что не исключает получения умеренного дохода за счет прироста котировок, потока дивидендов и купонов по облигациям.

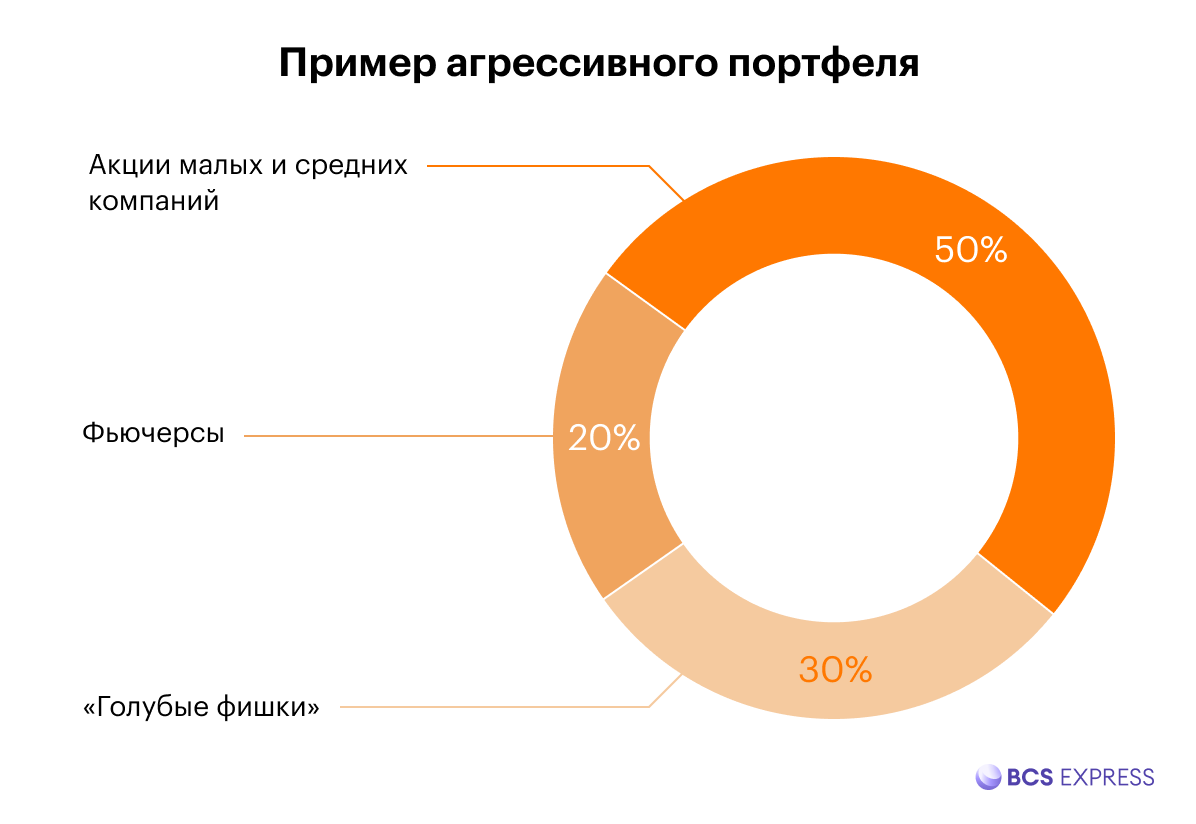

Агрессивный — включает акции быстро растущих компаний, спекулятивные облигации, фьючерсы. Возможна торговля «с плечом». Инвестиции в портфеле являются достаточно рискованными, но вместе с тем могут приносить самый высокий доход.

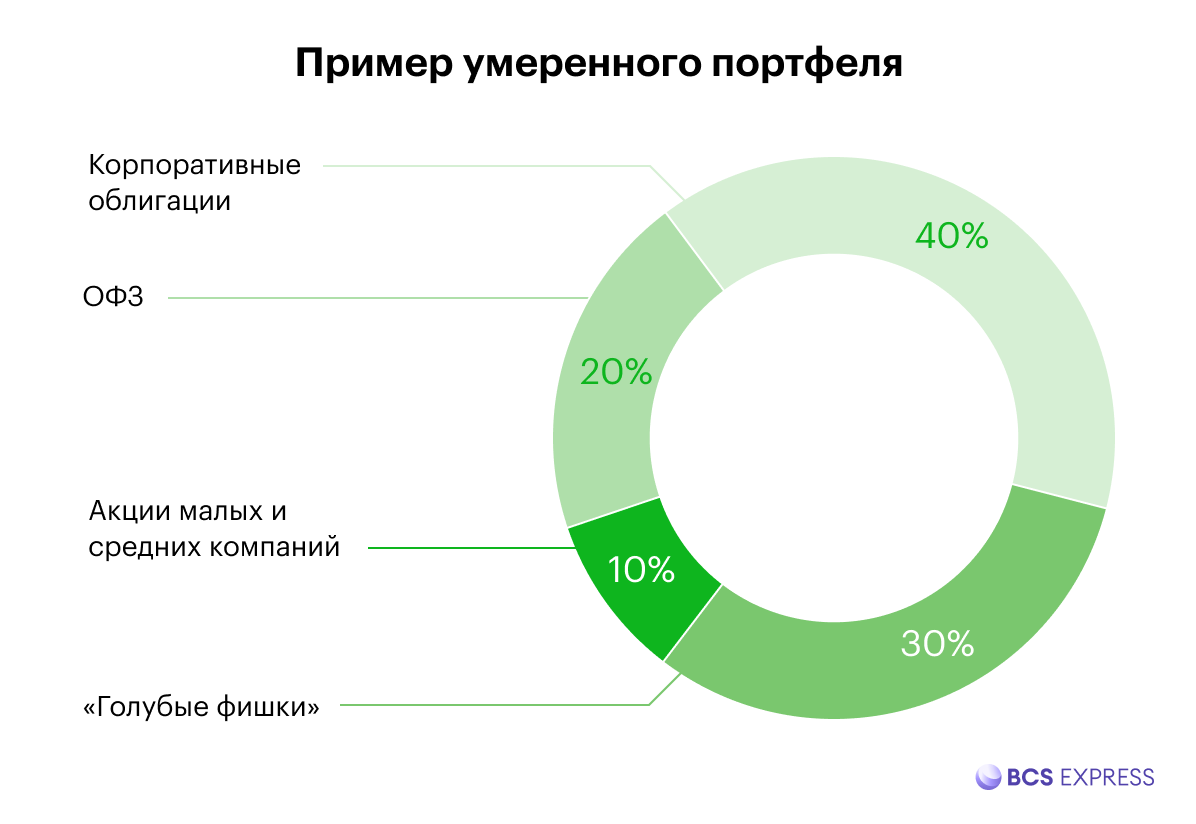

Умеренный — сочетает качества портфелей агрессивного и консервативного типа. В него включают как надежные ценные бумаги, приобретаемые на длительный срок, так и рискованные инструменты, состав которых периодически обновляется. Прирост капитала при этом средний, а степень риска — умеренная. Такой тип портфеля является наиболее сбалансированным.

Шаг 4. Оценка эффективности и ребалансировка портфеля

Периодически нужно оценивать эффективность портфеля: раз в определенный промежуток времени (день, месяц, квартал…) следить, какие активы растут, а какие падают.

Как проводить ребалансировку:

- Следите за тем, как ведут себя купленные вами акции и, по возможности, не пропускайте корпоративные события.

- Заранее определите уровень стоп-лосса — на сколько может «просесть» купленная вами бумага, оставаясь в вашем портфеле. Как только цены опустились ниже приемлемого для вас уровня, немедленно избавляйтесь от убыточного актива. Также возможно хеджирование, то есть открытие противоположных позиций — подробнее об этом читайте здесь. Подобная стратегия позволит застраховаться от возможных потерь, избегая слишком активных действий с базовыми инструментами.

- Если вы инвестируете долгосрочно, то необходимо пересматривать, как меняются доли в вашем портфеле. Например, вы вложили 50% денег в акции, а еще 50% — в облигации. Затем акции просели, а облигации подорожали. Соответственно, чтобы привести ваши активы к первоначальному распределению долей, необходимо докупить акции. Если же затем акции будут расти значительно, есть смысл продать их и переложить часть средство в более «тихую гавань», прежде всего, в облигации.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  |

Тинькофф Инвестиции | 57% | ||

| 2 |  |

Открытие Брокер | 56% | ||

| 3 |  |

Октан-Брокер | 55% | ||

| 4 |  |

ВТБ | 54% | ||

| 5 |  |

Риком-Траст | 47% | ||

| 6 |  |

КапиталЪ | 46% | ||

| 7 |  |

Русс-Инвест | 46% | ||

| 8 |  |

АЛОР БРОКЕР | 45% | ||

| 9 |  |

КИТ Финанс | 44% | ||

| 10 |  |

АТОН | 43% |

Отзывы о Брокерах

AliL 12 авг 2025 NPBFX

Qusmbar 5 авг 2025 AMarkets

Onista 2 авг 2025 AMarkets

Denis 29 июл 2025 FreshForex

Yuriy Elizarov 26 июл 2025 NPBFX

Beyton 25 июл 2025 AMarkets

Вячеслав 14 июл 2025 NPBFX