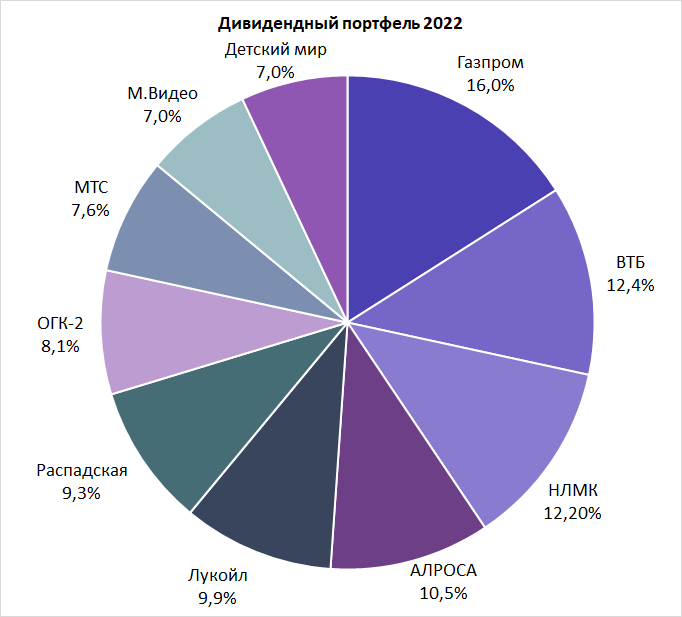

Дивидендный портфель 2022

БКС Мир инвестицийДивиденды остаются одним из важнейших факторов инвестиционной привлекательности российских акций. Мы составили портфель, дивидендная доходность которого, по нашим ожиданиям, способна опередить среднерыночный показатель в 2022 г. При определении структуры учитывались следующие факторы:

- ожидаемая дивидендная доходность;

- потенциал роста котировок;

- ликвидность;

- принципы отраслевой диверсификации;

- баланс между компаниями, ориентированными на внешний и внутренний рынки.

Всего в портфель вошло 10 бумаг:

Дивидендный портфель 2022

Экспортоориентированных компаний в портфеле — 57,9%; ориентированных на внутренний рынок — 42,1%. Ожидаемая дивидендная доходность 12,2–15,3%. Чтобы оценить успешность дивидендного портфеля к концу 2022 г., результаты будут сравнены с индексом МосБиржи полной доходности. Один раз в квартал возможно проведение ребалансировки в случае изменения ожиданий по привлекательности тех или иных инструментов.

Подробнее

- Наибольшую долю в портфеле занимают акции Газпрома. Дивиденды по ним в 2022 г. ожидаются около 45–50 руб. на акцию, дивидендная доходность 13–15%. Компания выигрывает от высоких цен на газ в Европе. Более того, низкий уровень запасов в ПХГ и мировой тренд на использование более экологичного топлива позволяют ожидать, что крупные дивиденды Газпрома сохранятся и по итогам 2022 г.

- Банк ВТБ по итогам 9 месяцев 2021 г. нарастил чистую прибыль более чем в 4 раза г/г. Ожидается, что план по прибыли банка в районе 300 млрд руб. в 2021 г. будет перевыполнен на «несколько десятков миллиардов рублей». По итогам текущего года при сохранении payout ratio на уровне 50% дивиденды ВТБ могут составить 0,0065–0,0081 руб. на бумагу, обеспечив 14–17% дивдоходности.

- По акциям НЛМК в 2021 г. дивиденды ожидаются около 28–36 руб. на акцию. Цены на сталь после отката во второй половине текущего года остаются комфортными для металлургов. Выбор в пользу НЛМК против ММК обусловлен меньшей зависимостью компании от колебаний цен на сырье и большей степенью самообеспеченности.

- Позитивный взгляд на акции АЛРОСА в 2022 г. Менеджмент компании ожидает затяжного дефицита на рынке алмазов. Цены на драгоценные камни сейчас находятся заметно выше среднеисторических уровней. Учитывая низкий долг компании, можно ожидать около 11–14% дивдоходности по бумагам на горизонте года.

- Особенностью Лукойла в сравнении с другими представителями сектора является дивидендная политика, привязанная к FCF. Благодаря этому компания выплачивает крупные дивиденды — на 2022 г. ожидается около 550–750 руб. на акцию (9–12% дивдоходности).

- Распадская является бенефициаром роста цен на уголь в 2021 г. Кроме того, в бумаги еще не до конца заложено качественное улучшение дивидендной политики и выделение компании из ЕВРАЗа. Дивиденды Распадской при сохранении конъюнктуры в 2022 г. ожидаются около 65–95 руб. на акцию или 14–21% дивдоходности. Бумаги могут предложить самую высокую дивдоходность относительно других акций портфеля, но их долю в структуре пришлось ограничить из-за высокой волатильности цен на уголь и рисков коррекции цен.

- Дивиденды ОГК-2 по итогам 2021 г. ожидаются в районе 0,0672–0,0778 руб. на акцию, дивдоходность может составить 11–13%. В перспективе высокие выплаты по акциям должны сохраниться. В 2021 г. ОГК-2 проходит пик поступлений платежей в рамках программы ДПМ, однако они будут выбывать плавно до 2025 г. и должны компенсироваться ростом цен на мощность в результате КОМ. Отметим, что потенциал роста курсовой стоимости бумаг ограничен.

- В кейсе МТС сейчас повышенная степень неопределенности, связанная с новой дивидендной политикой, перспективами IPO МТС Банка и продажей башенного бизнеса, поэтому их доля в портфеле невысока. Также у компании в последнее время подросла долговая нагрузка, поэтому потенциал для экстенсивного роста дивидендов ограничен. При этом менеджмент МТС дал понять, что осознает важность дивидендов для инвесторов. Существенного сокращения выплат не ожидается. В базовом сценарии дивиденды в 2022 г. будут в районе 28–33 руб. на акцию.

- Акции Детского мира и М.Видео могут предложить инвесторам около 10–14% и 13–17% дивдоходности соответственно. Компании относятся к потребительскому сектору, их доля в рамках портфеля минимальна в целях диверсификации. Обе бумаги по мультипликаторам торгуются дешевле медианных уровней по сектору — есть потенциал позитивной переоценки. Сокращение дивидендов Детского мир в рамках выплат за 9 месяцев 2021 г., вероятно, носит разовый характер — они могут быть «довыплачены» акционерам позже.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  |

Тинькофф Инвестиции | 57% | ||

| 2 |  |

Открытие Брокер | 56% | ||

| 3 |  |

Октан-Брокер | 55% | ||

| 4 |  |

ВТБ | 54% | ||

| 5 |  |

Риком-Траст | 47% | ||

| 6 |  |

КапиталЪ | 46% | ||

| 7 |  |

Русс-Инвест | 46% | ||

| 8 |  |

АЛОР БРОКЕР | 45% | ||

| 9 |  |

КИТ Финанс | 44% | ||

| 10 |  |

АТОН | 43% |

Отзывы о Брокерах

AliL 12 авг 2025 NPBFX

Qusmbar 5 авг 2025 AMarkets

Onista 2 авг 2025 AMarkets

Denis 29 июл 2025 FreshForex

Yuriy Elizarov 26 июл 2025 NPBFX

Beyton 25 июл 2025 AMarkets

Вячеслав 14 июл 2025 NPBFX