На какой срок нужно покупать акции, чтобы точно заработать

БКС Мир инвестицийБольшинство инвесторов слышало фразу, что в исторической перспективе рынок всегда растет. Из этого следует простой вывод: чем больше срок вложений, тем выше шансы получить прибыль и ниже вероятность убытка. Но не все понимают, о каких именно сроках идет речь. Прежде чем показать расчеты по российскому рынку, приведем эталонный пример с акциями США. Подобные расчеты повторяют уже многие десятилетия, и они всегда дают похожий результат.

Если взять индекс полной доходности S&P 500 (с учетом дивидендов) за последние 30 лет и нарезать его на 400 годовых периодов (январь-январь, февраль-февраль и т.д.), то вероятность получить прибыль в каждом из них составит 83%. То есть шансы любого случайного инвестора, который за последние 30 лет входил в акции США ровно на год в любой выбранный им месяц, получить прибыль были в 4 раза выше, чем убыток.

Таким же методом скользящего окна можно поделить индекс на несколько сотен 5-летних, 10-летних и 15-летних отрезков с точкой входа в любой месяц любого года в прошлом, чтобы понять, на каком сроке будет прибыль с вероятностью 100%.

По свежим котировкам предельный срок прибыльных вложений составляет 12 лет. Более 270 периодов наблюдения дают в сумме статистический эксперимент длиной 3240 биржевых лет. И за это время — ни одного убыточного отрезка. Это означает, что инвестор может снизить риск ожидаемых потерь до нуля, если будет просто держать свои акции, попавшие в просадку. Если его портфель хотя бы отдаленно напоминает индекс, то он неизбежно выйдет в плюс.

Российский рынок

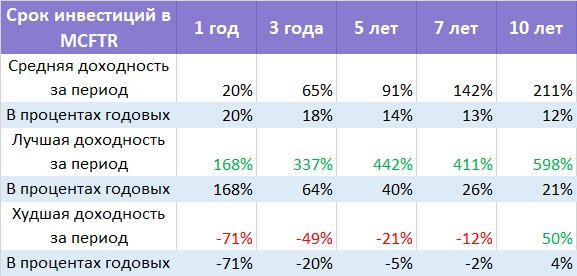

Акции РФ в среднем более волатильны, их биржевая история короче, а на рынке меньше институциональных игроков. Поэтому вполне уместно провести эксперимент на коротких интервалах с точками входа в любой день за последние 20 лет. Чтобы учесть дивиденды, возьмем Индекс полной доходности МосБиржи. Нарежем его на 4400 годовых периодов и получаем, что положительная доходность появляется в 80% случаев — очень похоже на расклад в США.

Мы также можем провести статистический эксперимент для более долгосрочных инвестиций (на три, пять и более лет), чтобы вычислить срок, при котором убыток фактически становится не возможен. Для рынка РФ получается около 7,5 лет.

Если идти в обратную сторону, сокращая срок вложений до полугода, квартала или месяца, вероятность убытка ожидаемо растет, а шансы на прибыль — снижаются. Краткосрочные вложения по определению более рискованны, именно это мы видим в таблице.

Что с доходностью

Чем больше риска, тем выше доходность, и наоборот. Это можно легко показать, меняя срок вложений. Так, за 4400 биржевых лет (отрезков по 1 году) рынок РФ в среднем приносил 20% годовых с вероятностью 80%, максимум — 168%, но это было один раз. Если инвестор желает повысить шансы на успех, он должен закладывать покупку акций больше, чем на год. Но тогда его ожидаемая доходность усредняется и падает. При сроках 7–10 лет в среднем можно получить 12–13% годовых, максимум — до 26% в год.

Если инвестор в душе трейдер и не готов ждать прибыль годами, он должен действовать наоборот, сокращая срок и тщательно выбирая момент для покупки. Тогда картина меняется на противоположную: шансы на прибыль снижаются до 60–70%, но и доходность вырастает многократно.

Например, для периода в один месяц максимальная прибыль составляет 35%, что дает почти 3700% в годовом измерении. Но и максимальный убыток огромен: более 50%, что в пересчете на год превышает 99%. При этом в среднем трейдеры имеют почти те же 20%, что и долгосрочные инвесторы.

Что еще нужно учитывать

Кроме общего срока вложений, на результат инвестора сильно влияет тактика поведения в период просадок и кризисов. Данные по рынку США за последние годы показывают, что всего 10 лучших дней сделали половину всей доходности, а без 40 лучших дней рынок показал бы убыток даже за 20 лет инвестирования. Это связано с тем, что большинство сильных взлетов следует сразу же за сильными падениями. Вот почему инвестору важно всегда быть в рынке, особенно в худшие его дни: именно с таких уровней начинается основной прирост в акциях.

Еще один важный фактор — состав портфеля. Инвестор не обязан следовать за индексом или полностью копировать его. Чтобы повторить динамику Индекса МосБиржи или портфеля Уоррена Баффета, достаточно держать всего 5-6 лучших фишек.

Большинство индексов, включая S&P 500 и РТС, регулярно проводит ребалансировку, убирая аутсайдеров и добавляя новых фаворитов. То же самое может делать сам инвестор, только не раз в квартал, а более оперативно, например, после выхода отчета компании или важных новостей.

Главное

- Срок вложений радикальным образом влияет на конечный результат инвестора.

- Инвестируя на долгий срок, можно получить близкую к 100% вероятность прибыли и 0% вероятности убытка.

- Желая получить максимальную прибыль, не стоит делать ставку на долгие вложения, поскольку краткосрочные идеи могут быть более доходны.

- На рынке РФ минимальная безубыточная серия повторяется раз в 7,5 лет: те, кто вкладывались на такой срок, всегда оставались в плюсе — вне зависимости от дня покупки.

- Средняя доходность инвестиций по мере роста срока вложений снижается: от 20% годовых при инвестициях на год до 12% при вложениях на 10 лет (с учетом дивидендов).

- Средняя доходность более коротких вложений (от месяца до года) почти не уступает долгосрочным (18–19% годовых), но разброс (риск) гораздо выше: от 99% убытка до почти 3700% годовых прибыли.

- Стоит также учитывать другие факторы. Например, чтобы получить среднюю доходность, нужно всегда быть в рынке, включая худшие торговые дни. При этом выбор акций не обязательно привязывать к индексам, инвестор может следовать своей собственной стратегии.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  |

Тинькофф Инвестиции | 57% | ||

| 2 |  |

Открытие Брокер | 56% | ||

| 3 |  |

Октан-Брокер | 55% | ||

| 4 |  |

ВТБ | 54% | ||

| 5 |  |

Риком-Траст | 47% | ||

| 6 |  |

КапиталЪ | 46% | ||

| 7 |  |

Русс-Инвест | 46% | ||

| 8 |  |

АЛОР БРОКЕР | 45% | ||

| 9 |  |

КИТ Финанс | 44% | ||

| 10 |  |

АТОН | 43% |

Отзывы о Брокерах

AliL 12 авг 2025 NPBFX

Qusmbar 5 авг 2025 AMarkets

Onista 2 авг 2025 AMarkets

Denis 29 июл 2025 FreshForex

Yuriy Elizarov 26 июл 2025 NPBFX

Beyton 25 июл 2025 AMarkets

Вячеслав 14 июл 2025 NPBFX