Сколько нужно акций, чтобы жить на дивиденды

БКС Мир инвестицийМечта многих инвесторов - получать стабильный высокий доход со своих вложений. Ради этого они ведут охоту на дивидендные бумаги. Посчитаем, сколько денег и акций нужно иметь, чтобы расслабиться и получать пассивный доход. Самое первое ограничение возникает из-за нестабильности дивидендов. Нельзя купить только 5 самых доходных акций и получать с них выплаты. Если хотя бы одна компания пропустит дивиденд, то доходность всего портфеля сократится почти на четверть, а если несколько — практически до нуля.

Ниже в таблице отражена эта простая закономерность. Чтобы портфель был застрахован от невыплат дивидендов, акций должно в нем как можно больше. Масштабные кризисные события, когда платежи пропускают с десяток компаний, выдерживает портфель размером от 20 акций.

При этом есть максимальный разумный предел. Опытным путем установлено, что один человек способен эффективно следить за набором до 30 ценных бумаг: докупать, проверять, платить по ним налоги. То есть оптимальный размер портфеля — это от 20 до 30 акций.

Сколько нужно денег

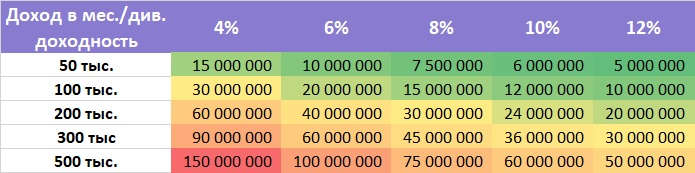

Сумма вложений очевидным образом зависит от того, сколько инвестор хотел бы получать. А также от доходности рынка. Размер дивидендов в отдельных акциях РФ в разные годы колеблется в широких пределах от 0% до 20%, но в среднем по портфелю обычно составляет 6–7%. В таблице ниже для наглядности приведен размер капитала, который потребуется, чтобы усредненно по году генерировать доход от 50 тыс. до 500 тыс. в месяц при разных ставках. Взяты годовые доходности рынка РФ последних пяти лет: от 4% до 12%.

Минимально можно уложиться в 5 млн при доходе 50 тыс. в мес. с доходностью 12% годовых. Но стоит учесть, что такие ставки выпадают нечасто. Максимальный капитал для описанных примеров это 150 млн. Разумнее всего ориентироваться на 30 млн с доходом 150-300 тыс. в месяц.

Что есть на выбор

Портфель размером в 30 млн накладывает ограничения на выбор акций. Нельзя просто собрать все бумаги с максимальной доходностью (бывают и более 20%): из-за низкой ликвидности их сложно будет купить на такую сумму, а впоследствии трудно продать. Поэтому мы можем выбирать из наиболее ликвидных бумаг в общем количестве от 20 до 30 штук. Это значит, что на каждую будет приходиться от 1 до 1,5 млн руб. А это в свою очередь означает, что выбирать нужно примерно из 50 самых ликвидных.

Логика в следующем: чтобы провести сделку на 1–1,5 млн в течение хотя бы нескольких минут (а не часов или тем более суток) то средний дневной объем торгов по акции должен составлять по меньшей мере 100 млн. Таких акций на рынке — всего около 50 штук, и не все из них платят дивиденды.

В таблице приведены средние дневные объемы торгов 10 наименее ликвидных акций из Индекса МосБиржи. Расчеты взяты за последние полгода сделок. Мы видим, что, например, Ростелеком и En+ немного недотягивают для портфеля размером в 30 млн, а РусГидро и Татнефть — вполне.

Как платят компании

Далее мы отбираем из наиболее ликвидных как минимум 20 акции с наибольшим дивидендом, делая поправку на стабильность выплат. Чем выше доходность, тем как, правило ниже стабильность и наоборот. Поэтому портфель у каждого будет свой. Кто-то готов рискнуть ради ставки, а кому-то важнее надежность выплат. В следующей таблице приведена статистика за последние несколько лет для 20 наиболее ликвидных акций с размером дивиденда выше среднего по рынку. Из нее можно примерно понять, какова вероятность, что та или иная из этих акций в какой-то год в будущем не заплатит.

Итого, 20 доходных и ликвидных российских акции, из которых можно было собрать портфель, позволяющий вложить сумму порядка 30 млн рублей, в среднем приносит 8,6% годовых. Пропуски случаются редко (около 5% случаев), сокращения — регулярно (23%). Эти цифры можно интерпретировать так: в худшие годы доходность такого дивидендного портфеля может проседать до 70% средней ставки (до 6,1% годовых), в лучшие — подниматься на треть вверх (до 12,1%). Тогда вложенные 30 млн будут приносить от 150 тыс. до 300 тыс. без учета роста самих акций.

Выводы

- Чтобы жить на дивиденды, нужно иметь капитал на сумму как минимум 100 размеров того дохода, который инвестор хотел бы получать ежемесячно.

- Оптимальный дивидендный портфель должен состоять из 20–30 акций, если взять меньше — есть риск остаться без выплат в какие-то годы, если больше — им будет трудно управлять.

- Для дивидендного портфеля, который рассчитан на доход в размере 150–300 тыс. в месяц, выбор акций ограничен: подойдут топ-50 наиболее ликвидных.

- Исторически компании часто срезают выплаты (в 23% случаев), реже не платят совсем (в 5% случаях), и чем выше доходность, тем часто ниже стабильность выплат.

- С учетом отмен и сокращений дивидендов средняя доходность по ликвидным фишкам составляет 8,6%, с поправкой на отмены это от 6,1% в худшие годы и до 12% в лучшие.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  |

Тинькофф Инвестиции | 57% | ||

| 2 |  |

Открытие Брокер | 56% | ||

| 3 |  |

Октан-Брокер | 55% | ||

| 4 |  |

ВТБ | 54% | ||

| 5 |  |

Риком-Траст | 47% | ||

| 6 |  |

КапиталЪ | 46% | ||

| 7 |  |

Русс-Инвест | 46% | ||

| 8 |  |

АЛОР БРОКЕР | 45% | ||

| 9 |  |

КИТ Финанс | 44% | ||

| 10 |  |

АТОН | 43% |

Отзывы о Брокерах

AliL 12 авг 2025 NPBFX

Qusmbar 5 авг 2025 AMarkets

Onista 2 авг 2025 AMarkets

Denis 29 июл 2025 FreshForex

Yuriy Elizarov 26 июл 2025 NPBFX

Beyton 25 июл 2025 AMarkets

Вячеслав 14 июл 2025 NPBFX